股票杠杆基金 美联储褐皮书刮起经济逆风,美债收益率、美元“跌跌不休”

美联储褐皮书刮起经济逆风,美债收益率、美元“跌跌不休”

美国经济逆风渐起。美国东部时间7月17日,美联储在经济调查褐皮书中称,美国经济活动在5月底至7月初以轻微至温和的速度扩张,企业预计未来增长将放缓,并报告就业市场有继续疲软的迹象。此外,通胀压力小幅上升,大多数地区报告投入成本开始企稳。

尽管美国经济尚无衰退风险,但经济趋弱的迹象已经愈发明显。随着经济走弱、通胀降温,美联储降息预期持续升温,美债收益率、美元也“跌跌不休”。

7月17日,素有“全球资产定价之锚”之称的10年期美债收益率盘中触及四个月低点。随着利差优势被削弱,叠加日本当局近期为干预日元而频繁抛售美元,美元指数也进一步跌至四个月新低。

美联储褐皮书释放了哪些微妙信号?在美国经济趋弱、美联储降息在即的背景下,未来美元和美债收益率会走向何方?

经济逆风渐起

整体而言,褐皮书显示美国经济活动仍保持积极态势,但显示出放缓迹象。消费支出稳定但没有增长,消费者对价格更加敏感。经济仍在增长,但速度缓慢,而且有越来越多的迹象表明增长停滞或下降。

需要注意的是,在12个美国地方联储辖区中,有5个地区报告经济活动处于平稳或者下降的状况,较5月底公布的上一份报告足足多出了3个。

方正证券首席经济学家芦哲对21世纪经济报道记者表示,本周发布的7月褐皮书对美国经济状况的表述相较5月报告边际弱化,包括更多地区经济持平或下降、消费者购买力减弱、对增长前景预期下降;几个地区的工资增长放缓,物价总体温和上涨且部分地区仅微增。这一信息也与6月以来美国经济数据所体现的信息一致:经济增长自高位温和回落,体现为劳动力市场需求降温、通胀持续改善、零售销售增速放缓、地产销售回落等。

美联储褐皮书是美联储的地区分支机构综合而来的经济状况报告,每年发布八次。各地区联邦储备银行通过当地的银行等金融机构,以及与主要业务联系人、经济学家、市场专家和其他来源的访谈等,收集有关其所在地区当前经济状况的信息,因此综合反映了美国各地区的经济现状。

未来并不乐观。褐皮书显示,由于即将到来的美国总统大选、国内政策、地缘政治冲突和通胀的不确定性,未来六个月经济增长预计将放缓。

芦哲对记者分析称,5月以来,美国经济数据整体呈现出边际走弱、保持韧性的态势,其中既有高利率持续、超额储蓄耗尽等趋势性因素,也有前期金融条件收紧的周期性因素影响,降息预期仍在经济数据的主导下“折返跑”。向前看,随着趋势性因素更多占据主导,三季度预计美国经济延续高位回落,四季度的宏观因素则较为复杂,既有可能的降息开启带动需求回暖,也有大选可能带来的财政逆风等,主要的观测变量仍然是劳动力市场,尤其是失业率、失业率结构的边际变化。

货币政策重心逐渐调整

随着通胀压力减轻、劳动力市场降温、经济数据放缓,美联储9月降息几乎没有悬念,货币政策从全力抗通胀转向更多经济考量。

芦哲对记者分析称,联邦基金期货市场已完全预期9月降息,全年降息2.57次/64基点。市场对9月降息预期的大幅增长来自全面降温的6月CPI数据,从整体数据来看,二季度通胀超预期下行,证实了一季度的通胀超预期更多是因为季节性、统计因素等问题。由于美联储官员始终强调“希望看见更多数据增强对通胀持续回落至2%的信心”、最关注劳动力市场的边际变化,因此二季度通胀的改善、劳动力市场的降温等延续了这一乐观预期。

官方层面,美联储“三把手”、纽约联储主席威廉姆斯17日表示,最近三个月的美国通胀数据叠加劳动力市场逐渐降温的迹象,让美联储更接近期待的去通胀趋势。他还反驳了对抗通胀“最后一英里”的担忧,称不认为“通胀继续回到2%”会比“从7%的高位降至当前的2.5%”难得多,不同的通胀指标都朝着正确的方向发展,而且即使美联储开始降息,利率仍将维持在抑制经济活动的水平。

需要注意的是,美联储9月降息仍存不确定性。芦哲表示,本周美联储理事、最有影响力的官员之一沃勒转变态度,对降息持更加开放的态度。沃勒表示,最近数据显示通胀恢复下行,如果未来两个月的通胀数据与5月和6月一样温和,9月将降息(此种情形概率较小);如果通胀数据好坏参半,降息路径会更不确定(此种情形概率更大)。而此前,沃勒认为降息开启时点可能在年底。

在9月17—18日的会议前,美联储官员们还能看到两个月的通胀和就业数据。芦哲对记者分析称,在美联储目前“数据依赖”的决策思路下,9月降息与否仍将取决于未来两个月的通胀和就业数据,考虑到核心通胀中仍然存在较难预测的酒店住宿、机票、二手车险等分项,考虑到6月零售销售、新屋开工反弹,因此未来能否延续6月的全面改善仍然存在变数。不过,从经济数据的趋势来看,出现大幅上行的风险不大。

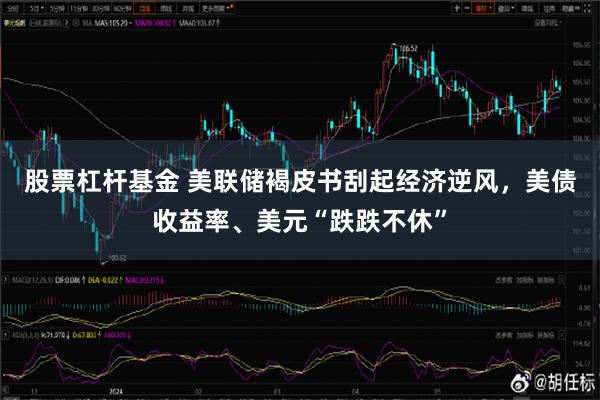

美元、美债收益率“跌跌不休”

随着美国经济降温、通胀走低、降息预期升温,美元指数和10年期美债收益率双双跌至四个月低位。

具体来看,17日美元指数一度触及四个月低点103.64,盘尾下跌0.43%,报103.76。10年期美债收益率尾盘基本持平,盘中一度触及4.146%,为3月13日以来最低。2年期美债收益率下跌1.6个基点至4.43%。

芦哲对记者分析称,在近日美元指数走弱背后,除了降息预期升温、降息交易持续,也有欧元、英镑、日元等因素的影响。6月欧元区CPI终值显示通胀仍有黏性,欧洲央行连续降息难度大;6月英国CPI、核心CPI均高于预期,市场对8月英国央行降息概率押注大大降低,仅有35%左右。欧元区、英国的降息预期延后,美联储的降息预期提前,共同带来美元指数走弱。

而对于日元而言,日本央行近期对日元的干预频繁。7月11日,美元兑日元汇率一度飙升至157.40,最大升幅近3%,创下自2022年末以来的最大单日涨幅。随后在12日,日本央行公布的每日操作数据显示,11日日本央行花费3.37万亿—3.57万亿日元(211.8亿—220亿美元)购买日元,此时距离上次干预还不到三个月。芦哲表示,与此前的干预行动不同,本次是日本当局自2022年9月以来首次在日元兑美元走强时采取行动。17日,日元对美元汇率再度走强,引发市场对于日本央行再度干预的猜想。

向前看,芦哲预期美元仍能维持相对强势地位。一方面,美国的经济基本面强于欧元区和日本,增长动能也更强劲;另一方面,当前市场对于美联储全年降息预期仍较为乐观,如果四季度特朗普当选,则其移民、关税等政策将大大提升通胀预期,降息预期大概率向6月点阵图指引的全年一次降息收敛。在这一情形下,预期美元相对欧元、英镑、日元等主要货币维持偏强。

对于美债利率,芦哲分析称,短期看,目前至7月底FOMC会议前,降息交易预期仍能持续一段时间,美债利率预计维持在当前水平震荡,利率中枢略有下移。9月随着竞选活动的推进,大选风险再起。中期看,到四季度大选前,美债利率大概率维持震荡,但幅度有所收敛,预期10年美债利率在3.8%~4.4%区间宽幅震荡,收益率曲线维持倒挂,但10年美债利率受大选风险影响,上行风险更高,曲线倒挂幅度预计进一步收窄。

除了美债,投资者也在关注更广阔的债券投资机遇。威灵顿投资管理固定收益基金经理Konstantin Leidman对记者表示,在充满挑战的市场环境下,高收益债存在投资机遇。不过,纵观全球最大的高收益债券市场,Leidman认为欧洲目前处境优于美国,因为欧洲消费者的资产负债表更为强劲,同时欧洲尚未享受到更宽松的财政政策带来的好处。

到目前为止,利率上升对企业盈利的影响有限,但随着美国经济放缓,Leidman预计未来几个季度的情况会进一步恶化。尽管即将有一波债务到期潮,但仅是利息支出增加并不会引发违约潮,预计盈利下降可能会成为企业基本面走弱的主要驱动因素,这意味着基本面研究和证券选择对于识别信用状况处于“稳定到改善”的公司将变得更加重要。

在充满不确定性的环境下,Leidman认为,更重要的是优先考虑那些具有可持续竞争优势的公司,同时避开产能不断增加的行业。持久的竞争优势包括难以复制的成本优势,或拥有品牌、专利等优质无形资产。

记者吴斌 上海报道股票杠杆基金